Sähkön myyntiin sovellettavaa arvonlisäverokantaa alennetaan 24 prosentista 10 prosenttiin. Arvonlisäverokannan alentaminen koskee ainoastaan sähkön myyntiä, ei esimerkiksi sähkön siirtoa. Alennettua verokantaa sovelletaan 1.12.2022 – 30.4.2023 tapahtuvaan sähkön myyntiin.

Suomessa tapahtuvat henkilökuljetuspalvelut vapautetaan väliaikaisesti arvonlisäverosta. Vapautukseen liittyy oikeus vähentää hankintoihin sisältyvä arvonlisävero. Muutos on voimassa 1.1. – 30.4.2023. Henkilökuljetusten myyntiin on sovellettu 10 prosentin arvonlisäverokantaa.

Verohallinnon ohjeistus: muutosten voimassaolo ja ajallinen kohdistus

Sähkön arvonlisäveroa alennetaan väliaikaisesti.

Kotimaan henkilökuljetukset vapautetaan väliaikaisesti arvonlisäverosta.

Laki arvonlisäverolain väliaikaisesta muuttamisesta (870/2022)

Sähkön oston käsittely Asteri Kirjanpidossa

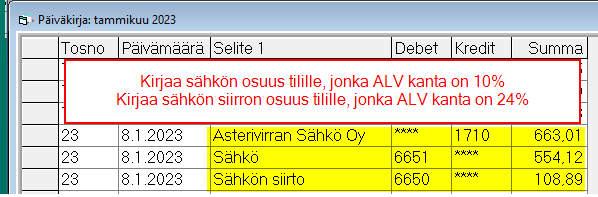

Esimerkki sähkölaskun kirjaamisesta, kun sähkön myyntiin sovelletaan 10% ALV-kantaa:

Ostot, joissa sähkön osuuden ALV kanta 10%:

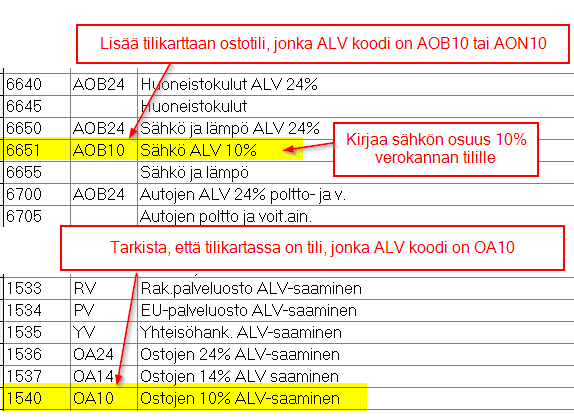

Lisää kirjanpitoon tili ostojen alueelle ja alv-koodiksi AOB10 tai AON10 sen mukaan, käytätkö netto- vai bruttokirjausta.

Esim. jos tilikartassa on tili 6650 AOB24 Sähkö ja lämpö ALV 24%, lisää tili 6651 AOB10 Sähkö ALV 10%

Tai jos käytät nettokirjausta ja tilikartassa on tili 6650 AON24 Sähkö ja lämpö ALV 24%, lisää tili 6651 AON10 Sähkö ALV 10%

Sähkön myynti, johon sovelletaan 10% ALV-kantaa

Tilanteen mukaan käytä joko myyntitiliä, jonka alv-kanta on 10% tai lisää sellaiselle sähkön myynnille, johon sovelletaan 10% ALV-kantaa oma tilinsä ja sille alv koodiksi AMB10 tai AMN10

Tarkista, että tilikartassa on tilit 10% ALV-saamista ja ALV-velkaa varten

Tarkista, että tilikartassa on tilit, joille kirjataan 10% verokannan ALV-osuus: alv-koodit OA10 ja MA10

1540 OA10 Ostojen 10% ALV-Saaminen

2470 MA10 Myynnin 10% ALV-velka

–

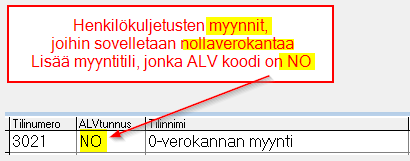

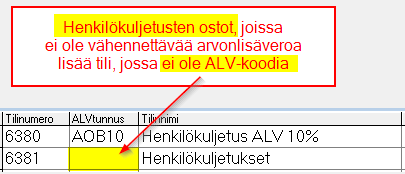

Henkilökuljetusten myynti ja osto

Myynti: Lisää myyntili, ALV-koodiksi NO

Ostot: käytä tiliä, jossa ei ALV-koodausta tai perusta uusi tili selaisille henkilökuljetusten ostoille, joissa ei ole vähennettävää arvonlisäveroa ja jätä ALV-koodi sarake tyhjäksi

–

Arvonlisäverokoodien kohdistuminen oma-aloitteisten verojen ilmoitukselle

Lisätietoa artikkelissa ALV-koodit ja niiden kohdistuminen oma-aloitteiselle veroilmoitukselle.

–

Esityksestä poimittua

Ajallinen kohdistaminen

Lakia sovellettaisiin, kun veron suorittamisvelvollisuus syntyisi lain voimassaolon aikana. Ennen lain voimaantuloa kertyneisiin ennakkomaksuihin sovellettaisiin lain voimaan tullessa voimassa ollutta lainsäädäntöä. Lain voimassaoloaikana kertyneisiin ennakkomaksuihin sovellettaisiin lain säännöksiä.

ALV kannan alentaminen koskisi vain sähkön myyntiä, ei sähkön siirtoa

Esityksen mukaan arvonlisäverokannan alentaminen koskisi vain sähkön myyntiä. Koska sähkön siirtoa pidetään sähkön myynnistä erillisenä palveluna, sähkön siirtoon ja pääsyn tarjoamiseen sähköverkkoon sovellettaisiin edelleen yleistä 24 prosentin arvonlisäverokantaa.

Huomioitavaa

Sähkö

Vuokranantajan vuokralaisiltaan neliöpohjaisesti laskuttama sähkö

Arvonlisäverolaki 27 § 2 momentti: ”Veroa ei myöskään suoriteta kiinteistön verottoman käyttöoikeuden luovutuksen yhteydessä tapahtuvasta sähkön, kaasun, lämmön, veden tai muun sellaisen hyödykkeen luovuttamisesta.”

ALVL 30 §: Kiinteistön käyttöoikeuden luovuttamisesta suoritetaan 27 §:ssä säädetystä poiketen veroa, jos luovuttaja hakeutuu tästä toiminnasta verovelvolliseksi.

Eräissä vuokrasopimuksissa on sovittu, että sähkö laskutetaan neliöperusteisesti vuokrattujen neliöiden suhteessa, esim. vuokra 27€/m2 + sähkö 2€/m2.

Tässä tilanteessa arvonlisäverotuksen kannalta lienee kyse yhdestä suoritekokonaisuudesta, sillä KHO toteaa päätöksessään KHO:2022:99 ”… lukollisen toimistotilan antaminen asiakkaan käyttöön eli kiinteistön käyttöoikeuden luovuttaminen on pääasiallinen suoritus ja muut tähän jäsenyyteen kuuluvat palvelut ovat asiakkaan keino käyttää tätä pääasiallista palvelua parhaissa mahdollisissa olosuhteissa. Näin ollen palvelua on kokonaisuudessaan pidettävä arvonlisäverolain 27 §:ssä tarkoitettuna kiinteistön käyttöoikeuden luovutuksena.”

Kiinteistöyhtiön osakkailtaan laskuttama sähkö?

Eräissä kiinteistöyhtiöissä osakkaat eivät tee suoraa sopimusta sähkön myyjän kanssa, vaan sähkön myy kiinteistöyhtiö laskuttaen sähkön kulutuksen mukaan (esim. sähköennakko kuukausittain, tasauslasku kerran vuodessa).

Sovelletaanko tässä tilanteessa kiinteistöyhtiön osakkailleen tapahtuvaan sähkön myyntiin liittymisperiaatetta vai jakamisperiaatetta?

Liittymisperiaate ja jakamisperiaate arvonlisäverotuksessa

Liittymisperiaate ja jakamisperiaate ovat arvonlisäverotuksessa käytettyjä termejä, jotka liittyvät verokannan määräytymiseen. Liittymisperiaatteesta ei ole säädetty arvonlisäverolaissa, vaan se on syntynyt oikeuskäytännössä.

Arvonlisäverotuksessa lähtökohtana on jokaisen hyödykkeen verottaminen kyseiselle tavaralle tai palvelulle säädetyn verokannan mukaisesti (jakamisperiaate). EUT:n käytännön mukaan suoritusta on tavallisesti pidettävä erillisenä ja itsenäisenä. Toisaalta, jotta arvonlisäverojärjestelmän toimivuutta ei vaarannettaisi, taloudelliselta kannalta katsottuna yhdestä ainoasta palvelusta koostuvaa suoritusta ei pidä jakaa keinotekoisesti osiin. Tätä vastaavaa ajatusta on kotimaisessa oikeus- ja verotuskäytännössä kutsuttu liittymisperiaatteeksi.

Hakusanoja

taksi alv nolla taxi alv 0 taksin alvi nolla

juha.makinen@atsoft.fi , 16.10.2022